주식 투자에서 회계의 필요성

최고의 투자자로 손꼽히는 워런 버핏은 회계를 기업의 언어라고 했다. 회계를 제대로 알아야지 기업의 가치와 현재 상태를 정확하게 평가할 수 있다는 뜻이다. 하지만 회계 자체를 배우기는 쉽지 않다. 막상 배우기 시작해도 많은 용어와 숫자로 인해 금방 포기하게 된다. 그만큼 접근 자체가 어렵고 회계를 아는 일반인들도 많지 않다.

살아가는 데 꼭 필요하지 않지만 내가 현재 주식에 관심 있고 투자를 하고 있다면 회계는 꼭 알아야 한다. 주식 투자에서는 기업가치와 회계는 중요하지 않고 차트에 의한 기술적 해석만으로 수익을 낼 수 있다고 말하는 사람들이 있다. 스켈핑을 주로 하는 전업투자자들에게는 1분 1초의 시황을 체크하고 대응할 수 있기 때문에 어쩌면 회계 없이 수익을 낼 수 있을지 모른다. 그러나 대부분 주식 투자자들은 하루에 대부분을 주식에 매달릴 수 없다. 따라서 내가 잘 아는 기업이나 가치 있는 기업에 장기적인 관점에서 투자할 수밖에 없다. 그때 필요한 것이 기업의 회계 정보이다. 내가 투자하고자 하는 기업이 업종 대비 어떤 위치에 있는지, 기업의 부채는 어느 정도인지, 영업이익은 잘 나오고 있는지 등 이 모든 것들이 회계 속에 담겨 있다.

그렇다면 모든 회계 정보를 다 알아야 할까? 다 안다면 기업의 민낯을 낱낱이 볼 수 있겠지만 그만큼 어렵다. 따라서 우리는 주식 투자에 꼭 필요한 몇 가지 용어를 살펴볼 것이다. 이들의 적절한 조합으로 저평가되어 있고 회계상으로 황금비율 같은 주식을 찾아낼 수 있을 것이다.

*아래 링크는 주식 투자에서 현금흐름표의 중요성을 보여준 포스팅으로 많은 도움이 될 것 같아 링크 걸어둡니다.

상장폐지 종목 미리 알 수 없었을까? (+주식 하는데 꼭 알아야 하는 회계 내용)

주가수익비율 (PER)

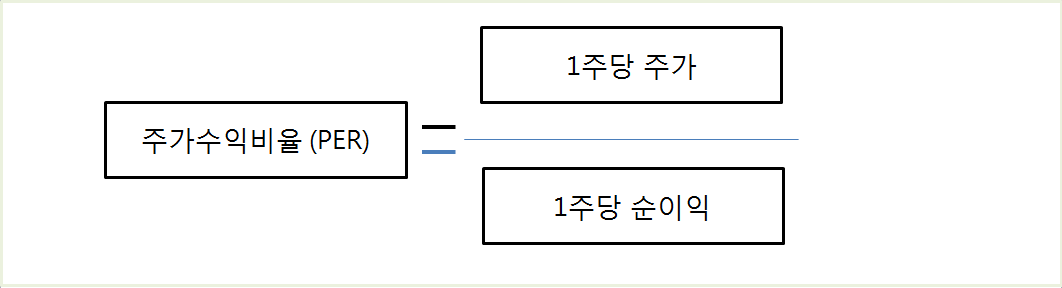

워런 버핏과 피터 린치와 더불어 월스트리트 3대 전설로 꼽히는 존 네프에 의해 주목받기 시작한 지표이다. PER(Price Earning Ratio)로 어떤 회사의 1주당 주가를 1주당 순이익으로 나눈 비율로 우리말로는 주가수익비율이라고 부른다.

예를 들어 어떤 기업의 주가가 10만 원이라고 가정하자. 이 기업의 1주당 순이익(당기순이익/주식 총수)이 1만 원 이라면 PER는 10이 된다. PER이 10이라는 것은 이 기업의 주식을 내가 10만 원에 샀을 때 매년 1만 원씩의 이익을 얻어 이를 배당할 경우 10년 뒤 투자금액을 전액 회수할 수 있다는 것이다.

따라서 PER이 낮을수록 투자원금을 빨리 회수할 수 있다는 말이며 PER이 낮을수록 투자에서 더 매력적이라고 할 수 있다. 이때 주의해야 할 것이 단순히 PER만 낮은 건지 아니면 기업의 가치는 높은데 저평가된 PER인지 늘 확인하고 투자해야 한다.

주당순자산비율 (PBR)

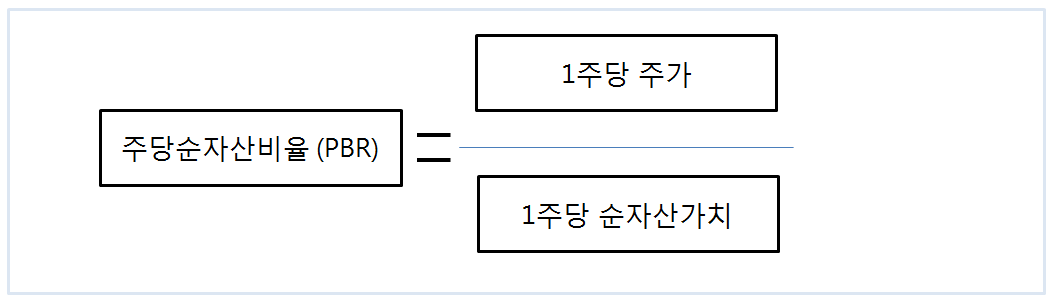

PER과 함께 늘 따라다니는 지표 중 하나이다. PBR(Price Book-value Ratio)로 1주당 주가를 순자산가치(자산에서 부채를 차감한 금액)으로 나눈 비율로 우리말로는 주당순자산비율이라고 부른다. 이 지표는 회사가 망한다고 가정했을 때 회사의 총자산에서 부채를 뺀 금액에서 주주가 받을 수 있는 금액을 말한다. 만약 1주당 주가가 10만 원인데 1주당 순자산가치가 20만 원이라면 회사가 망해도 20만 원을 돌려받을 수 있다는 것이다. 즉 투자 측면에서 안정성을 보여준다고 할 수 있다. 따라서 PBR은 1보다 낮은 것이 좋다.

유동비율

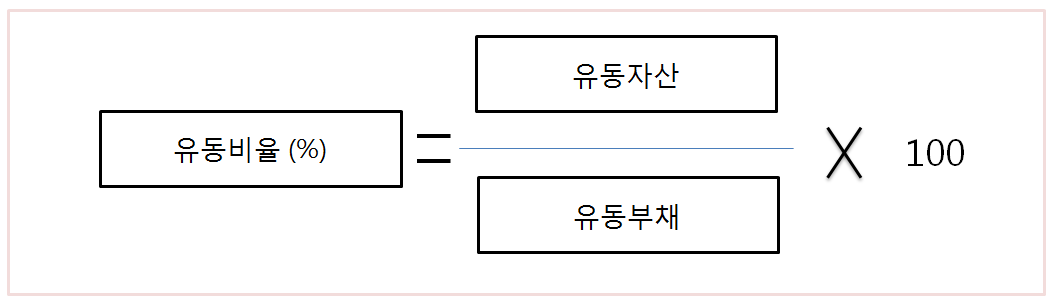

역사상 위대한 투자자 벤저민 그레이엄의 잘 알려지지 않은 제자 중 한 명인 월터 슐로스가 재무제표를 기준으로 투자할 때 사용한 대표적인 지표 중에 하나이다. 슐로스는 재무제표상에서 유동자산에 주목했고 유동비율이 200% 이상인 기업을 재무적으로 안정하다고 판단하여 투자했다.

슐로스가 유동자산에 주목한 것은 일종의 현금흐름 때문이다. 회사의 유동비율이 200%라는 것은 재무적으로 위기가 왔을 때 유동자산을 처분하여 빠르게 현금화시킬 수 있기 때문이다. 그렇다면 슐로스는 왜 하필 200%였을까? 그것은 유동자산이더라도 처분하기 힘들고 제값을 받지 못할 가능성이 크기 때문이다.

유동자산에 포함된 자산 중 매출채권은 상대방이 빨리 갚지 않는 이상 현금화하는데 시간이 걸린다. 또한 재고자산 역시 빠르게 처분하기 위해서는 제값보다 헐값에 넘겨야 하는 경우가 많다. 이를 고려하여 슐로스는 유동자산의 50%만이 빠르게 현금화할 수 있다 판단하여 유동비율 200%가 이상적이라고 생각했던 것이다.

현재 이러한 유동비율은 기업의 신용을 판단하는 기준이 되고있다.

- 유동비율 200% 이상 - 우수

- 유동비율 130~150% - 양호

- 유동비율 100% 미만 - 유동성 위기 (돈이 돌지 않는 상황)

글이 너무 길어지는 것 같아 2부, 3부로 나누어 포스팅 할 예정입니다. 마지막 3부에서 이 모든 것을 종합하여 주식투자에 반영 할 수 있는 황금비율을 말씀드리겠습니다.

요약:

1. 장기투자와 가치투자에서 회계는 필수

2. PER 낮을수록

3. PBR은 1보다 낮을수록

4. 유동비율 200% 이상

주식 투자의 회계 황금비율 2부 (+부채비율, ROE, ROA)

주식 투자의 회계 황금비율 2부 (+부채비율, ROE, ROA)

상장폐지 종목 미리 알 수 없었을까? (+주식 하는데 꼭 알아야 하는 회계 내용) 주식과 회계의 연관성 현존하는 최고의 투자자로 꼽히는 워런 버핏은 투자자로 널리 알려져 있지만 사실 회계전

sirano-burnstein.tistory.com

우선주, 상환전환우선주(RCPS), 전환사채(CB) 이야기(+주식 시장에 악재가 될까?)

우선주, 상환전환우선주(RCPS), 전환사채(CB) 이야기(+주식 시장에 악재가 될까?)

우선주 산업혁명은 영국에서 증기기관과 방직기의 발명으로 알고 있지만 사실은 교통수단인 철도 개통이 엄청난 기여를 한 사실을 알고 있는가? 영국의 리버풀과 맨체스터 사이에 개통한 철

sirano-burnstein.tistory.com

상장폐지 종목 미리 알 수 없었을까? (+주식 하는데 꼭 알아야 하는 회계 내용)

상장폐지 종목 미리 알 수 없었을까? (+주식 하는데 꼭 알아야 하는 회계 내용)

KOSPI와 KOSDAQ 시장에는 수천개의 회사가 상장되어 있다. 초저금리인 지금 예금이 아닌 주식과 같은 금융 상품 투자 열풍이 다시 불고 있다. 온국민이 주식이야기에 열광하고 있으며 심지어 한국

sirano-burnstein.tistory.com

내 펀드는 안전한가? (+펀드평가서로 내 펀드의 위치 알아보자)

내 펀드는 안전한가? (+펀드평가서로 내 펀드의 위치 알아보자)

우리 나라에 존재하는 펀드가 2만개가 넘는 시대가 왔다. 이 많은 펀드, 과연 펀드란 무엇일까? 펀드(Fund)란 원래 어떤 특정한 목적을 위해 여러 사람으로부터 돈을 모은 것을 의미한다. 이러한

sirano-burnstein.tistory.com

선물옵션 만기일은 무엇인가? (+변동성이 큰 네마녀의 날, 세마녀의 날)

선물옵션 만기일은 무엇인가? (+변동성이 큰 네마녀의 날, 세마녀의 날)

파생상품 (선물, 옵션) 우리가 흔히 알고 있는 대표적인 금융 상품은 주식과 채권이 있다. 비교적 거래도 활발하고 접근하기도 편해서 누구나 한번쯤은 들어보았을 것이다. 하지만 선물옵션을

sirano-burnstein.tistory.com

'주식, 회계 이야기 (stock, accounts story)' 카테고리의 다른 글

| 주가에 영향을 미치는 요소들 (+금리, 환율, 원자재, 물가, 경기변동) (30) | 2020.12.04 |

|---|---|

| 국내, 해외 상장 중국 ETF 2부 (+ETF 7탄 경제성장의 수혜주, 내수 1등주) (33) | 2020.12.02 |

| 국내, 해외 상장 중국 ETF 1부 (+ETF 6탄 소비재, 인터넷 서비스 추천) (24) | 2020.12.01 |

| 주식 투자의 회계 황금비율 2부 (+부채비율, ROE, ROA) (25) | 2020.11.25 |

| 경기 방어 ETF (+ETF 5탄 필수 소비재: XLP, 유틸리티: XLU, 헬스케어: XLV) (31) | 2020.11.23 |

| 미르4, 위메이드 주가 전망 (20) | 2020.11.20 |

| 달러와 금 ETF (+ETF 4탄 불확실성을 위한 투자, 금:GLD 달러:UUP) (30) | 2020.11.17 |

| vix 지수, 공포 탐욕 지수 (+ETF 3탄, 티커 : VIXY, UVXY) (16) | 2020.11.16 |