LG에너지솔루션 공모가 300,000원, 희망 밴드 최상단

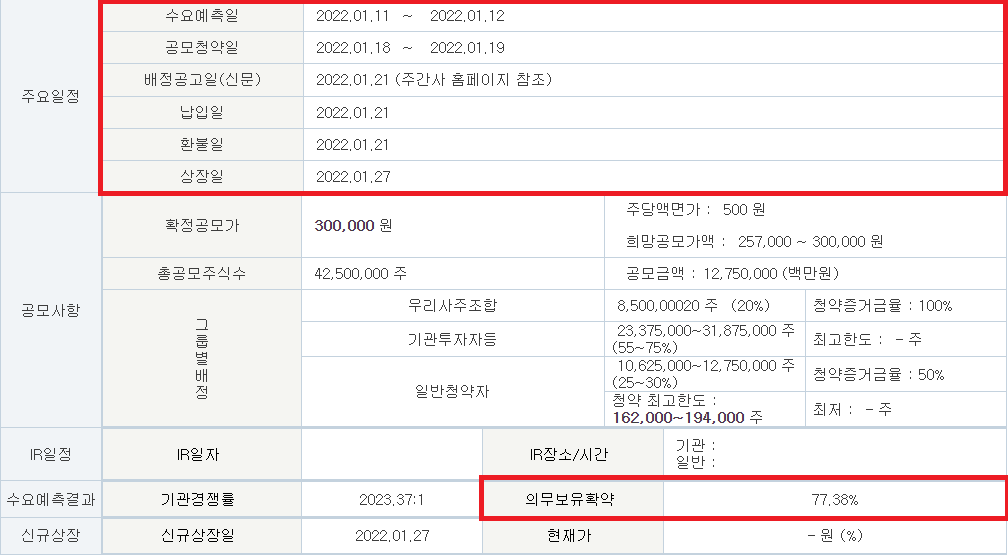

국내 전기차 배터리 셀 업체 1위이자, 글로벌 셀 1, 2위를 다투는 LG에너지솔루션이 드디어 상장합니다. LG에너지솔루션의 최종 공모가를 희망 밴드 최상단인 300,000원에 확정했다고 13일 유가증권에 공시했습니다. 1월 11일에서 12일 이틀간 기관투자자를 대상으로 코스피 시장 상장을 위한 수요 예측 결과, 총 2023 : 1의 경쟁률을 기록했습니다.

기관 투자자들의 전체 주문 규모는 1경 5천조 원이며 역대 IPO 중 가장 높은 금액이 몰렸습니다. 이는 엄청난 수치이며 지금까지 이런 규모의 공모주 청약은 없었습니다.

- LG에너지솔루션 : 국내 전기차 배터리 셀 업체 1위이자, 글로벌 셀 1, 2위를 다투는 기업

- 최종 공모가 : 300,000원

- 기관투자자들 수요 예측 경쟁률 : 2023 : 1

- 전체 주문 규모 : 1경 5천조 원

*청약해야할지만 보고 싶다면 마지막 글만 보면 됩니다!

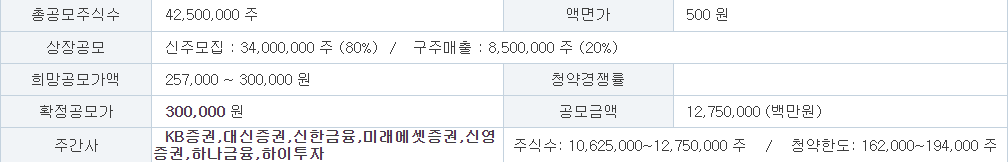

LG에너지솔루션 공모주 배정 내역

총공모주식 수는 42,500,000 주입니다. 그중 일반 청약 물량은 12,750,000 주 입니다. 최근 있었던 IPO와는 비교가 불가능한 물량입니다. 다만 비례 청약과 균등 청약으로 나뉠 경우 물량은 절반으로 줄어든다고 보시면 됩니다

청약 일정은 1월 17~18일이며 KB증권, 대신증권, 신한금융투자, 미래에셋증권, 신영증권, 하나금융투자, 하이투자증권에서 청약이 가능합니다. 대표 주간사는 KB증권입니다.

| 특징 | 역대급 물량 | |

| 주관사 | KB증권, 대신증권, 신한금융투자, 미래에셋증권, 신영증권, 하나금융투자, 하이투자증권 | |

| 일반 청약 배정 물량 | 12,750,000 주 | |

LG에너지솔루션 공모주 청약 일정

2022년 1월 11일부터 12일까지 수요예측 결과 최종 공모가는 300,000원에 확정했습니다. 공모 청약일은 1월 17일(화)부터 1월 18일(수)까지 진행할 예정이며 납입일 및 환불일은 1월 21일입니다. 최종 코스피(KOSPI)시장 상장은 1월 27일이 되겠습니다. 10주 단위의 청약이 가능하며 청약증거금율이 50%입니다.

| 특징 | 공모가 희망 밴드 최상단 |

| 수요예측일 | 2022.01.11 ~ 2022.01.12 |

| 공모청약일 | 2022.01.18 ~ 2022.01.19 |

| 배정공고일(신문) | 2022.01.21 (주관사 홈페이지 참조) |

| 납입일 | 2022.01.21 |

| 환불일 | 2022.01.21 |

| 상장일 | 2022.01.21 |

LG에너지솔루션 증거금 및 전략

현재 LG에너지솔루션 공모주 일반 청약은 대표 주간사 KB증권을 포함하여 대신증권, 신한금융투자, 미래에셋증권, 신영증권, 하나금융투자, 하이투자증권에서 청약이 가능합니다. 최소단위는 10주이며 증거금율은 50%입니다.

청약은 10주, 50주, 100주, 500주, 1,000주, 2,000주 단위로 가능하나 일반 배정물량이 최근 IPO 중에서는가장 많은 편이나 증권사마다 배정물량이 다르기 때문에 10주 단위로 청약했을 때 균등배정이나 비례배정으로 받을 수 있는 물량에 차이가 있을 것으로 보입니다.

- 공모주 일반 청약 : KB증권, 대신증권, 신한금융투자, 미래에셋증권, 신영증권, 하나금융투자, 하이투자증권

- 최소단위 : 10주

- 증거금율 : 50%

- 의무보유확약은 77.38%

1. 10주 청약시 필요한 금액 1,500,000 원 + 수수료

공모가가 300,000원으로 확정되었기 때문에 청약 당일에 공모가의 50%의 증거금만 있으면 됩니다. 10주 단위로 청약할 수 있으므로 10주를 청약하였다면 300,000원 x 10주 = 3,000,000원으로 청약 증거금이 50%를 적용했을 때 1,500,000원 정도 준비하시면 됩니다. 하지만 추가금액이 더 발생할 수 있어 넉넉히 넣어두는 것이 필요합니다.

주관사가 대표 주간사 KB증권을 포함하여 총 8개의 증권사에서 참여하므로 둘째 날까지 청약 경쟁률을 보고 청약하는 것이 유리하겠습니다.

- 확정 공모가 : 300,000원

- 10주 청약시 : 1,500,000원 필요

- 첫날 경쟁률부터 높을 것으로 예상

- 수요예측도 성공, 의무보유확약도 70% 이상, 엄청난 흥행을 일으킬 것으로 보임

2. 대한민국 차세대 성장 동력 배터리 셀, LG에너지솔루션

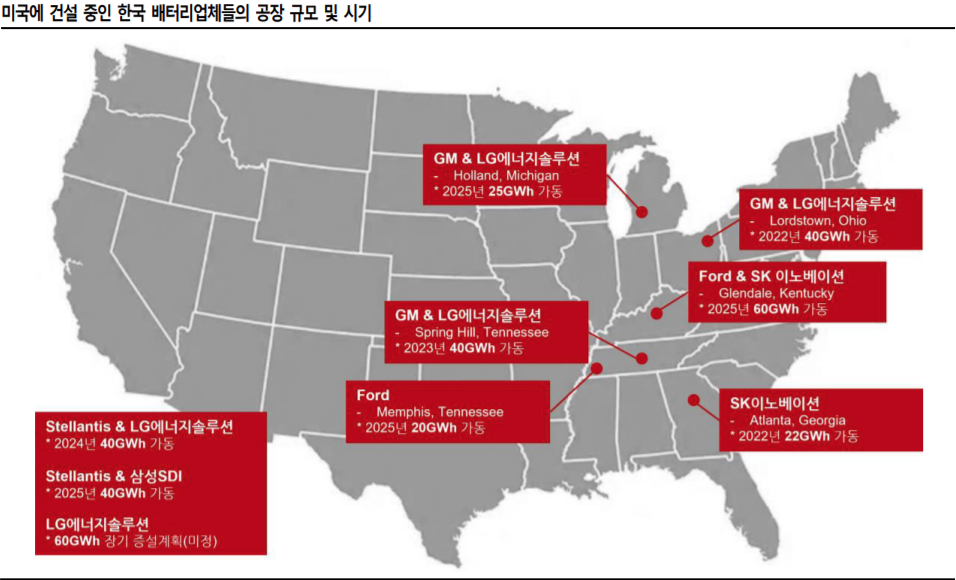

국내 전기차 배터리 셀 업체 1위이자, 글로벌 셀 1, 2위를 다투고 있는 기업입니다. 반도체와 더불어 대한민국 차세대 성장 동력으로 꼽히고 있으며 중국의 CATL과 쌍벽을 이루는 기업입니다. 2020년 12월 LG화학에서 물적분할하여 설립된 2차 전지 전문 업체입니다.

핸드폰 및 노트북용 원통형 전지를 시작으로 전기차용 2차전지 생산을 확대하고 있으며, 현재는 전기차용 전지의 비중이 83%로 추정되고 있습니다. 글로벌 전기차용 배터리사용량 기준 점유율은 20.5%로 중국 CATL 31.8%에 이어 2위를 기록하고 있습니다.

- 국내 전기차 배터리 셀 업체 1위이자, 글로벌 셀 1, 2위를 다투고 있는 기업

- 반도체와 더불어 대한민국 차세대 성장 동력

- 글로벌 전기차용 배터리사용량 기준 점유율은 20.5%로 중국 CATL 31.8%에 이어 2위

LG에너지솔루션 청약해야할까? 무조건 YES

결론적으로 말씀드리면 '당첨만 된다면' 입니다. 그만큼 경쟁률이 높을 것으로 예상됩니다. 기관 수요 당시 몰린 금액만 1경 5천조에 해당합니다. 이는 국내 IPO 역사상 전무후무할 성적으로 기록될 것입니다. 의무보유확약도 77.38%로 기관들 조차 팔지 않을만큼 좋은 주식입니다.

지금까지 이런 규모의 공모는 없었습니다. LG에너지솔루션 공모금액은 공모가 상단기준 12.8조원으로 역대 최대입니다. 워낙 자금 쏠림 현상이 클 것으로 예상되며 상장 전후 시장 및 섹터 영향이 불가피할 것으로 보입니다.

LG에너지솔루션은 상장 후 낮은 유동비율 (의무보유확약 수치 매우 높음)과 ETF, 패시브펀드들의 편입 수요로 아주 우호적인 매수 우위를 보일 것으로 예측됩니다. LG에너지솔루션 상장 후에는 85.5%의 물량인 최대주주와 우루사주 물량은 보호예수로 묶입니다. 일반투자자 4.5%와 공모 기관투자자 10% 중 보호예수가 없는 물량만 상장 후 유통 가능할 것으로 보입니다.

현재 국내 2차 전지 ETF 약 3조 원, 코스피 지수를 벤치마크 하는 각종 펀드 (인덱스 펀드 27조원 등) 및 연기금 수요, 해외 2차 전지 ETF 와 MSCI, FTSE 지수 편입에 따른 자금 수요로 인하여 가격 상승도 일어날 것으로 예측됩니다. 따라서 따상도 가능해보이며 상장 이후 시가총액 기준으로 2~3위에 안착할 것으로 보입니다.

- 결론적으로 말씀드리면 '당첨만 된다면' 입니다.

- 기관 수요 당시 몰린 금액만 1경 5천조 원

- 의무보유확약도 77.38%

- LG에너지솔루션 공모금액은 공모가 상단기준 12.8조원으로 역대 최대

- LG에너지솔루션은 상장 후 낮은 유동비율 (의무보유확약 수치 매우 높음)과 ETF, 패시브펀드들의 편입 수요로 아주 우호적인 매수 우위를 보일 것으로 예측

- 상장 이후 시가총액 기준으로 2~3위에 안착할 것

요약 :

| 공모청약일 | 2022.01.18 ~ 2021.01.19 |

| 배정공고일 | 2022.01.21 (주관사 홈페이지 참조) |

| 환불일 | 2022.01.27 |

| 기관 수요예측 경쟁률 | 2023 : 1 |

| 주관사 | KB증권, 대신증권, 신한금융투자, 미래에셋증권, 신영증권, 하나금융투자, 하이투자증권 |

| 확정공모금액 | 300,000원 |

| 특징 | 대한민국 차세대 성장 동력 |

현재 국내 2차 전지 ETF 약 3조 원, 코스피 지수를 벤치마크 하는 각종 펀드 (인덱스 펀드 27조원 등) 및 연기금 수요, 해외 2차 전지 ETF 와 MSCI, FTSE 지수 편입에 따른 자금 수요로 인하여 가격 상승 가능성 높음 |

마인즈랩 공모주 청약, 경쟁률, 증거금, 청약해야 할까? (+전환사채, 스톡옵션)

마인즈랩 공모주 청약, 경쟁률, 증거금, 청약해야 할까? (+전환사채, 스톡옵션)

마인즈랩 공모가 30,000원, 희망 밴드 상단? 인공지능(AI) 개발업체인 마인즈랩은 최종 공모가를 희망 밴드 상단인 30,000원에 확정했다고 10일 유가증권에 공시했습니다. 11월 08일에서 09일 이

sirano-burnstein.tistory.com

알비더블유 공모주 청약, 증거금, 경쟁률, 따상 가능성

알비더블유 공모주 청약, 증거금, 경쟁률, 따상 가능성

알비더블유 공모가 21,400원, 희망 밴드 최상단 마마무, 오마이걸 등의 라인업을 보유한 K-POP 한류 컨텐츠 제작 회사인 알비더블유(RBW)는 최종 공모가를 희망 밴드 최상단인 21,400원에 확정했다

sirano-burnstein.tistory.com

바이옵트로 공모주 청약 정리 (+ 청약일정 및 경쟁률, 청약 여부 )

바이옵트로 공모주 청약 정리 (+ 청약일정 및 경쟁률, 청약 여부 )

바이옵트로 공모가 7,500원, 희망 밴드 하단 반도체 부품 검사장비 제조기업 바이옵트로는 최종 공모가를 희망 밴드 하단인 7,500원에 확정했다고 8일 유가증권에 공시했습니다. 이는 희망 밴

sirano-burnstein.tistory.com

트윔 공모주 청약 정리 (+ 청약일정 및 경쟁률, 증거금 완벽정리 )

트윔 공모주 청약 정리 (+ 청약일정 및 경쟁률, 증거금 완벽정리 )

트윔 공모가 2만 2,000원, 희망 밴드 최상단 초과 머신비전 솔루션 및 딥러닝 AI검사기의 연구 개발 및 판매를 하는 기업인 트윔은 최종 공모가를 희망 밴드 최상단을 초과하여 2만 2,000원에 확

sirano-burnstein.tistory.com

지오엘리먼트 공모주 청약 정리 (+ 청약일정 및 경쟁률, 증거금 완벽정리 )

지오엘리먼트 공모주 청약 정리 (+ 청약일정 및 경쟁률, 증거금 완벽정리 )

지오엘리먼트 공모가 1만 원, 희망 밴드 최상단 초과 세계 최초로 삽입, 연속식 초음파 레벨 센서 기술을 개발한 지오엘리먼트는 최종 공모가를 희망 밴드 최상단을 초과하여 1만 원에 확정

sirano-burnstein.tistory.com

'주식, 회계 이야기 (stock, accounts story) > 공모주 일정' 카테고리의 다른 글

| 퓨런티어 공모주 청약, 증거금, 경쟁률, 따상 가능성 (4) | 2022.02.13 |

|---|---|

| 인카금융서비스 공모주 청약, 증거금, 경쟁률, 따상 가능성 (1) | 2022.02.07 |

| 2022년 2월 공모주 일정, 청약 종목, 증권사 분석(+대형 IPO : 현대엔지니어링) (2) | 2022.01.25 |

| 아셈스 공모주 청약, 증거금, 경쟁률, 따상 가능성 (1) | 2022.01.24 |

| 마인즈랩 공모주 청약, 경쟁률, 증거금, 청약해야 할까? (+전환사채, 스톡옵션) (3) | 2021.11.11 |

| 알비더블유 공모주 청약, 증거금, 경쟁률, 따상 가능성 (11) | 2021.11.11 |

| 바이옵트로 공모주 청약 정리 (+ 청약일정 및 경쟁률, 청약 여부 ) (0) | 2021.11.09 |

| 트윔 공모주 청약 정리 (+ 청약일정 및 경쟁률, 증거금 완벽정리 ) (2) | 2021.11.07 |